전력주 인프라 투자 전략 ETF 3종목 비교와 관련주 종목 정리!

최근 전력 인프라에 대한 투자 기회가 급증하면서 관련 ETF에 대한 관심이 커지고 있습니다. 전력 인프라는 글로벌 경제 성장과 신재생 에너지, 인공지능(AI)과 같은 혁신 기술 도입으로 중요한 역할을 하고 있습니다. 전력주에 투자하는 ETF는 여러 종목에 분산 투자할 수 있어 위험을 줄이는 동시에 장기적으로 안정적인 수익을 기대할 수 있는 좋은 방법입니다.

특히, KODEX AI 전력핵심설비 ETF, HANARO CAPEX설비투자iSelect ETF, SOL 미국AI 전력인프라 ETF는 전력과 설비 투자에 중점을 둔 대표적인 ETF로, 각기 다른 전략과 구성을 가지고 있습니다. 요즘 많은 관심을 받고 있는 전력주 ETF에 대한 투자 이유와 장점, 구성 종목 및 비교를 통해 투자 시 고려할 사항들에 대해 알아보겠습니다.

전력주에 투자해야 하는 이유

전력주는 필수 인프라에 해당하는 산업으로, 장기적으로 안정적인 수익을 기대할 수 있습니다. 특히 AI와 데이터센터, 전기차 인프라 등의 발전으로 전력 수요는 지속적으로 증가하고 있으며, 전력망의 현대화와 확장도 필수적입니다. 세계 각국이 친환경 에너지 전환을 위해 대규모 투자 계획을 발표하면서 전력 설비와 인프라에 대한 수요는 더욱 증가하고 있습니다. 이로 인해 전력 관련 기업들은 매출이 지속적으로 증가할 가능성이 높고, 이에 투자하는 전력주 ETF는 장기적인 관점에 유망할 것으로 보입니다.

또한, 최근 전력주 ETF는 기존의 전통적인 전력 인프라뿐만 아니라, AI 기반 데이터센터와 스마트 그리드 같은 새로운 전력 시스템에도 투자하고 있어 기술 발전에 따른 성장이 기대됩니다. 글로벌 경제가 디지털화되고, 에너지 수요가 증가함에 따라 관련된 기업들은 점점 더 중요한 위치를 차지하게 될 것입니다.

전력주 ETF의 장점

전력주 ETF는 개별 종목에 투자하는 것보다 여러 종목에 분산 투자할 수 있어 위험을 최소화할 수 있습니다. ETF는 테마별로 구성된 포트폴리오를 통해 특정 산업이나 섹터에 대한 직접적인 투자를 가능하게 합니다. 전력주는 장기적으로 안정적인 수익을 기대할 수 있는 분야이며, 특히 전력 인프라와 설비 투자에 중점을 둔 ETF는 미래의 에너지 수요 증가에 대비하는 좋은 투자처로 보입니다.

또한, 전력 관련 ETF는 주로 대규모 설비를 생산하는 기업들이 포함되어 있어, 정부의 정책적 지원과 함께 안정적인 수익을 창출할 수 있습니다. AI, 데이터센터, 신재생에너지 등 다양한 테마가 포함된 종목들로 구성된 ETF는 장기적으로도 유망한 투자처로 손꼽히고 있습니다.

주요 전력주 ETF 구성 종목 분석

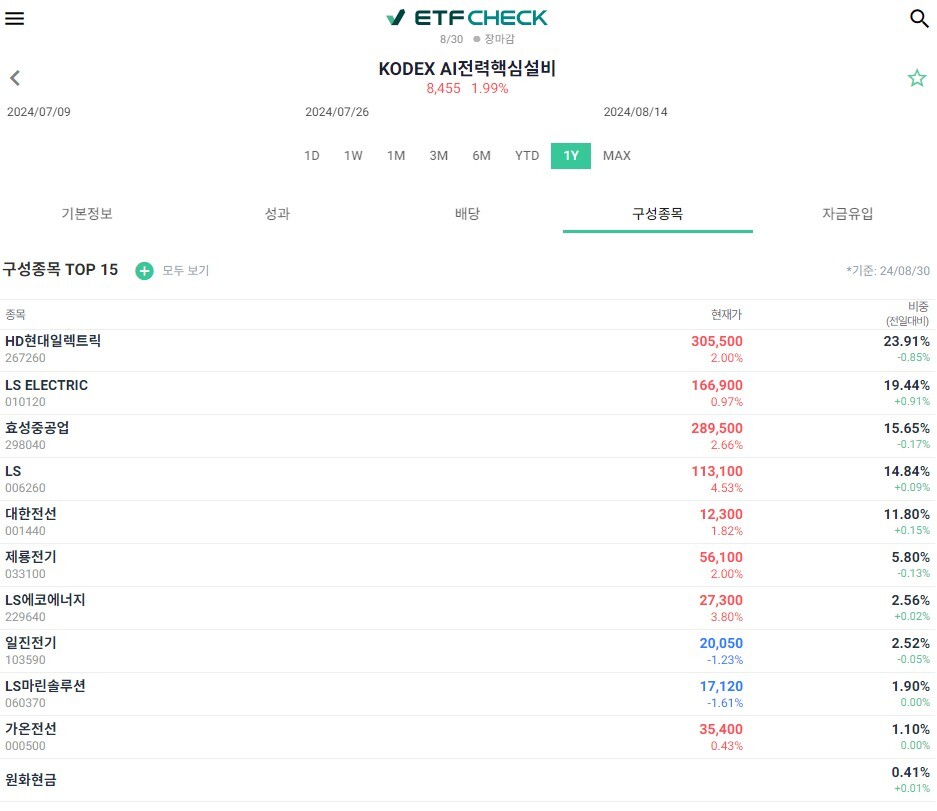

1. KODEX AI 전력핵심설비 ETF

KODEX AI 전력핵심설비 ETF는 한국의 주요 전력 설비 기업들에 집중 투자합니다. 주요 구성 종목으로는 HD현대일렉트릭(23.86%), LS일렉트릭(18.87%), 효성중공업(16.05%) 등이 있으며, 이들은 주로 AI 데이터센터 확장과 전력 설비 공급을 담당하는 기업들입니다.

한국의 전력 설비 관련 기업들은 높은 생산 능력과 기술력을 바탕으로 국내외 시장에서 경쟁력을 갖추고 있습니다. 이 ETF는 전력 설비의 수급 불균형에 따른 수요 증가에 큰 영향을 받을 것으로 보이며, 한국 기업들의 가격 경쟁력 또한 장기적으로 호재로 작용할 수 있습니다.

2. HANARO CAPEX설비투자iSelect ETF

HANARO CAPEX설비투자iSelect ETF는 전력뿐만 아니라 신재생에너지와 전력망 디지털화 관련 종목들에 투자합니다. 주요 구성 종목으로는 한국전력(9.64%), LS(9.49%), 두산에너빌리티(9.29%), 씨에스윈드(6.36%) 등이 있으며, 설비 투자와 관련된 다양한 종목들로 구성되어 있습니다.

글로벌 공급망 재편과 친환경 전환은 이 ETF가 수혜를 볼 주요 요소로 작용할 가능성이 큽니다. 한국뿐만 아니라 전 세계적으로 설비 투자는 미래 에너지 전환과 관련된 필수 요소이기 때문에, 이 ETF는 다각적인 접근으로 안정적인 수익을 기대할 수 있을 것으로 보인다.

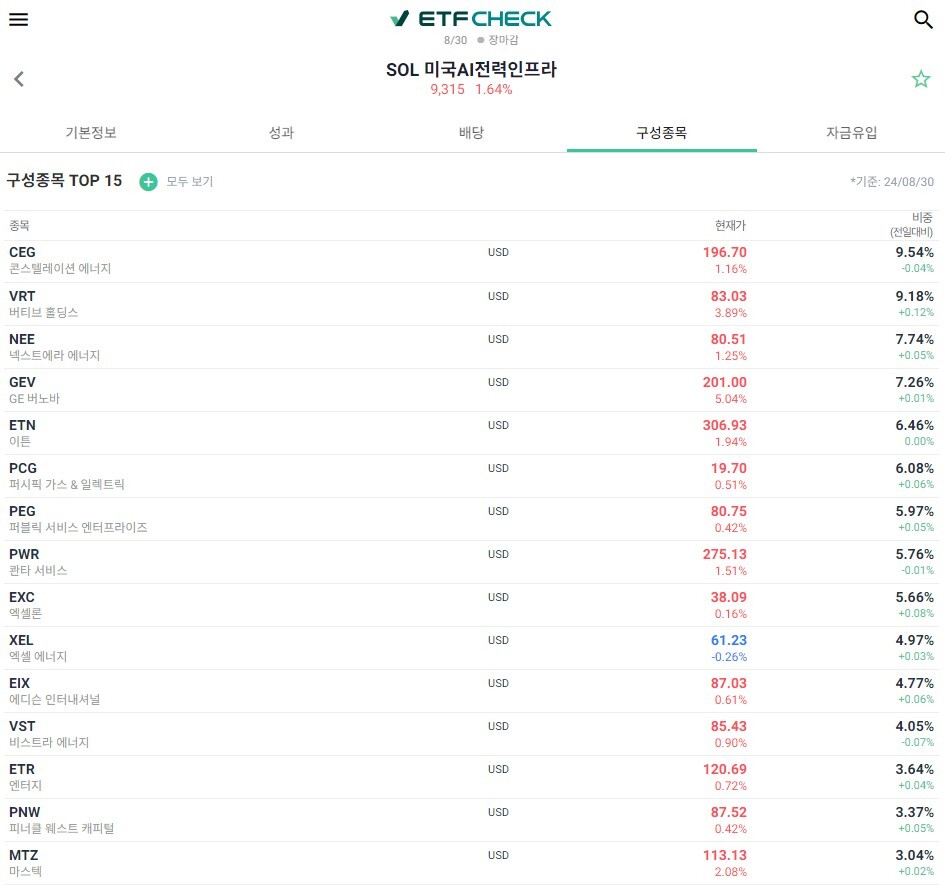

3. SOL 미국AI 전력인프라 ETF

SOL 미국AI 전력인프라 ETF는 미국의 전력 인프라 관련 종목들에 집중 투자합니다. 주요 구성 종목으로는 Constellation Energy(9.58%), Vertiv Holdings(9.06%), NextEra Energy(7.70%), GE Vernova(7.26%) 등이 포함되어 있으며, AI와 전력망 확장, 원자력 등 다양한 전력 인프라 관련 기업들이 포함되어 있습니다.

미국은 에너지 전환을 가속화하고 있으며, 이와 관련된 전력 인프라 기업들은 앞으로 꾸준한 성장이 기대됩니다. 특히 AI 기반 데이터센터와 스마트 그리드 기술 발전은 이 ETF의 주요 성장 동력으로 작용할 것으로 보입니다.

ETF 간 구성 종목 비교

1. KODEX AI 전력핵심설비 ETF

2. HANARO CAPEX설비투자iSelect ETF

3. SOL 미국AI 전력인프라 ETF

자주 묻는 질문(FAQ)

Q : 전력주 ETF에 투자하는 것이 왜 중요한가요?

- 전력 인프라는 경제의 필수적인 부분으로, 장기적으로 안정적인 수익을 기대할 수 있습니다. 또한, AI, 신재생에너지 전환과 같은 기술 발전이 전력 인프라에 대한 수요를 더욱 증가시키고 있습니다.

Q : 전력주 ETF 간 차이점은 무엇인가요?

- KODEX AI 전력핵심설비 ETF는 한국 전력 설비 기업에, HANARO CAPEX설비투자iSelect ETF는 글로벌 설비 투자와 친환경 전환 관련 종목에, SOL 미국AI 전력인프라 ETF는 미국 전력 인프라 관련 종목에 투자합니다. 각각의 시장과 전략이 다르기 때문에 투자 목적에 맞게 선택하는 것이 중요합니다.

Q : 전력주 ETF는 안전한 투자처인가요?

- 전력주는 필수적인 인프라에 해당하는 산업으로, 장기적으로 수요가 꾸준히 존재합니다. ETF는 여러 종목에 분산 투자하기 때문에 개별 종목에 비해 상대적으로 안전합니다.

Q : 전력주 ETF는 언제 사야 하나요?

- 전력 인프라에 대한 수요는 지속적으로 증가하기 때문에 장기적인 투자를 고려할 때 적합니다. 특히, AI, 데이터센터, 신재생에너지와 같은 트렌드가 지속되면서 앞으로도 꾸준한 성장 가능성이 높습니다.